过去这一个多月可转债分化很大,不少人产生了疑问:到底什么策略最好?

为了回答这个问题,

本文基于大数据回测,对低价、双低、低溢价、溢价偏离4个可转债策略给出评价,相信看完你就有了答案。

![图片[1]_可转债投资策略收益大比拼_繁木网](http://fanmun.com/wp-content/uploads/2021/10/kezhuanzhai.png)

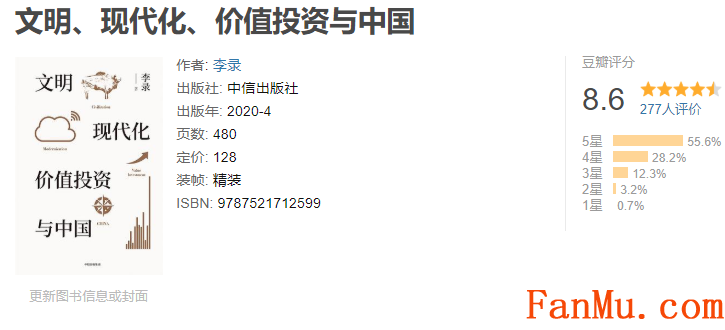

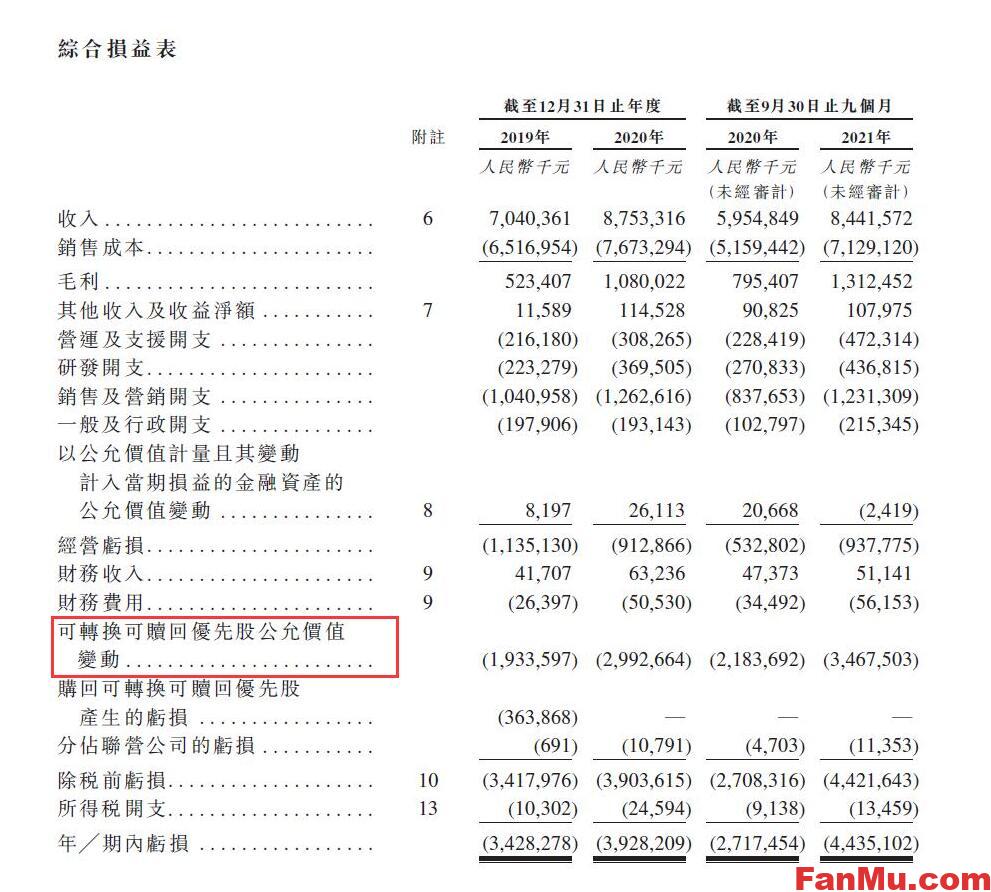

上图是4个策略的历史回测,模拟持有该策略指标最优的10只可转债,每周更新一次持仓。由于没有考虑冲击成本和手续费,实际收益会小一些。

回测从2019年1月开始,因为更早期可转债的数量不多,不足以形成有可信度的统计学样本。

作为参考基准的国证2000指数,回测期内年化收益20%。

1、低价策略

图中橙色线条是低价策略收益曲线。这是最古老的可转债策略之一,非常简单,持有市场上价格最低的若干只可转债即可。

这个策略也有一个衍生版本:高年化收益率策略。两者各有优势,低价更有利于下修收益,高年化收益率在债性逻辑上更加坚实。

低价策略的逻辑虽然最容易让新手接受,但年化收益仅仅4%而已,远远跑输基准。

2、双低策略

图中黄色线是双低策略。这是当前有一定基础的投资者们最主流的策略,兼具风险较小、收益较高的特征。

该策略定义双低值为可转债价格+100*溢价率,持有市场上双低值最小的若干只可转债,并定期轮动。

后来逐渐产生了一些双低策略的变种,比如改变价格和溢价率的相对权重等。

从数学原理上来说,这类策略都是重视可转债的涨跌不对称性,重点关注效用曲线拐点区,以寻求最大收益。

从低价策略到双低策略,是可转债投资圈的一次重要理念进化。

双低策略年化收益超过40%。这个策略的提出者yyb凌波在雪球上有模拟盘,年化收益率和回测基本一致。

3、低溢价策略

图中黑色线是低溢价策略。这是一个高风险、高收益的策略,偏重可转债的股性,基本放弃了债性。

低溢价策略是4大策略中收益率最高的:年化收益超过90%。

但低溢价策略的波动也很巨大,最大回撤超过30%。

需要注意的是低溢价策略还没有经过熊市的考验,熊市是否能保持这么高的超额收益?尚需观察。

低溢价策略超额收益来源的本质是市场认知偏差,是正股负贝塔预期和可转债溢价之间的博弈。当这个策略变得越来越主流之后,超额收益也会越来越小。

4、溢价偏离策略

图中绿色线是溢价偏离策略。

溢价偏离是我自己实盘使用的轮动指标,逻辑是从历史大数据出发,计算可转债溢价相对合理值的偏离。我写过很多介绍原理的文章,这里就不细说了。

溢价偏离是一个低风险、中高收益的策略,年化收益超过60%。

但最大回撤幅度甚至小于双低策略,更远小于低溢价策略。

此外,溢价偏离策略对低价债更友好,而双低和低溢价策略,从原理上对低价债都有一定程度的歧视。

5、总结

进攻型的高风险投资者可以考虑低溢价策略,防守型的低风险投资者可以考虑双低策略,而低价策略过于保守性价比不高。

我自己主要采用溢价偏离策略,因为他的收益风险比最优。

随着可转债市场微观结构的改变,我也会引入其它策略调整配置,比如前段时间中低价可转债高估,我就增配了低溢价策略。

溢价偏离的计算比较复杂,所以我每天会基于这个指标发布可转债排名。

暂无评论内容